SWAP O PERMUTA FINANCIERA ¿QUÉ ES?

Mucho se ha oído – y se oye- hablar acerca del SWAP, su posible nulidad, sus consecuencias… pero pocos son los artículos que acercan el funcionamiento de este producto financiero complejo a los consumidores para su correcta comprensión. Este artículo no trata de hacer un análisis pormenorizado del producto, sino dar una breves pinceladas de su aplicación práctica para que, en el caso de que vayais a firmar una hipoteca, sepáis a que se refiere el banco cuando os ofrece un “instrumento de cobertura del tipo de interés”.

DEFINICIÓN DEL PRODUCTO Y CONSECUENCIAS ECONOMICAS:

El instrumento de cobertura de tipo de interés que habitualmente se ofrece es una permuta financiera o, comúnmente conocido como SWAP mediante el cual se pacta el intercambio de flujos de caja (intereses generados) sin que haya intercambio del principal generador. Es decir, un contrato por el cual las partes se comprometen a entregarse mutuamente una serie de cantidades devengadas sobre un principal que no entra en juego en el contrato más que como referencia. A través del SWAP que se ofrece como cobertura del interés en la mayoría de las hipotecas las partes acuerdan que:

- El cliente abonara mensualmente un interés fijo sobre aplicado sobre una cantidad.

- La entidad financiera abonara mensualmente un interés variable (normalmente EURIBOR) sobre la misma cantidad.

- Se compensaran las partidas que se entregan recíprocamente y el que más deba entregar abonará al otro en su cuenta la diferencia.

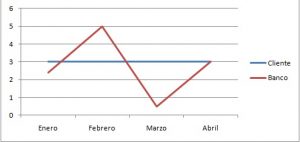

En el gráfico significa que, cuando la línea roja esté por encima de la azul, el banco pagará (mediante ingresos en cuenta) la diferencia; mientras que, cuando esté por debajo, el cliente abonará la diferencia.

Ejemplo:

Pongamos por ejemplo que el tipo fijo del cliente se establece en el 3%, el capital en 80.000€ y el variable que deberá de abonar el Banco se fija en el Euribor. El cliente pagará, mensualmente: (3%*80.000*30)/360 = 200€/mensuales. El Banco por su lado y poniendo un ejemplo con EURIBOR positivo al 1’20% pagaría (1’20%*80.000*30)/360 = 80€ En este caso, el cliente pagaría 200€ y el banco le devolvería 80€; con lo que el saldo final del mes es a pagar 120€ a favor del banco a cargo del cliente. Pero teniendo en cuenta el ultimo EURIBOR a la fecha del artículo (abril 18) -0,19%, pagaría (-0,19%*80.000*30)/360 = -12,60€/mes. Es decir, el cliente pagaría 212,60€. Debemos de tener en cuenta, y por eso se comercializa como “seguro de cobertura”, que esta operación es inversamente proporcional al tipo de interés de nuestra hipoteca, pues a menor EURIBOR –para el caso de hipoteca variable referenciada a este índice- menos intereses pero más coste del SWAP; mientras que, a mayor EURIBOR mas intereses del préstamo hipotecario pero más devolución del SWAP. La clave para su contratación esta en conocer su funcionamiento y los tipos que se aplicaran para poder predecir (siempre con la incertidumbre que conlleva el interés variable) los eventuales costes de uno y otro producto,

CANCELACIÓN ANTICIPADA DEL PRODUCTO Y COSTE:

Habitualmente el SAWP no puede ser cancelado de manera anticipada, salvo de mutuo acuerdo; pero si el Cliente decide amortizar anticipadamente el préstamo (a pesar de tener comisión 0%) o decide cambiarse de entidad si se cancela. El precio de cancelación se calcula haciendo una última operación de liquidación tomando como referencia el importe de nominal (habitualmente el importe de principal que quede por amortizar del préstamo al que está vinculado), los años que restan hasta la finalización del SWAP (habitualmente los mismos que el préstamo) y un tipo de interés denominado Interés Medio.

Ejemplo:

Pongamos el ejemplo con las cifras del apartado anterior. Préstamo Hipotecario a 25 años, queremos cancelar el SWAP a los 5 años de tener el préstamo de 80.000€ y nos quedaría por amortizar por ejemplo 67.208€ de principal, y 20 años.

¿Qué coste tendría con los tipos publicados a la fecha?

El cliente pagaría: (3%*67.208*240)/12 = 40.324€

El Banco devolvería al Cliente (tomando como tipo medio por el Mercado el tipo de referencia aplicable para el cálculo del valor de mercado en la compensación por riesgo de tipo de interés a 20 años de abril 18 fijado en 1,459% por el Banco de España) (1,459%*67.208*240)/12 = 19.611€

Es decir, la cancelación del préstamo hipotecario tendría un coste para el cliente de 20.713€. Por lo tanto, la comisión 0 que nos ofrecieron por cancelación anticipada de nuestro préstamo, y el desconocimiento del producto de cobertura contratado nos puede llevar a afrontar un coste de más de 20.000€ sin haber sido informados.

Por todo ello, y como podéis ver, de las importantísimas consecuencias económicas que puede conllevar la contratación de un producto financiero sin información suficiente es por lo que desde departamento de dercho bancario de Ibañez Asociados os recomendamos contar con asesoramiento preventivo. Si estáis pensando en contratar un producto con vuestro banco, no dudéis en preguntarnos. La primera consulta es gratuita.

Comentarios recientes